中国基金报 泰勒

图片来源于网络,如有侵权,请联系删除

传奇落幕。

图片来源于网络,如有侵权,请联系删除

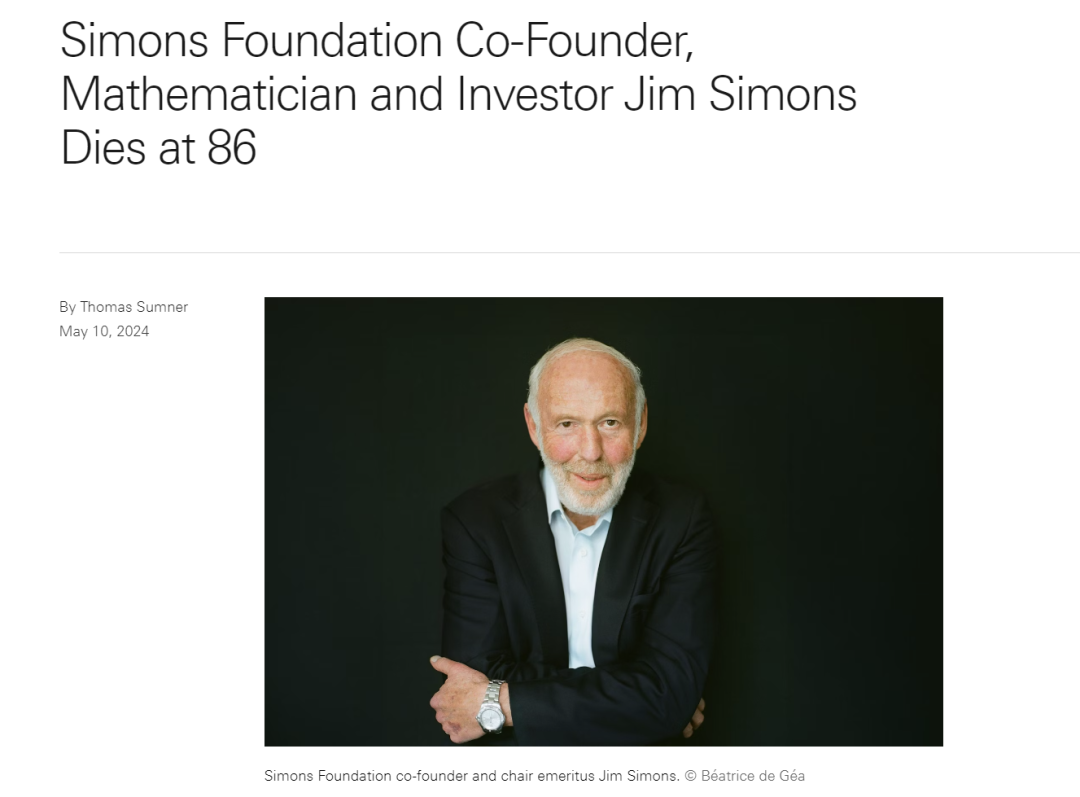

“量化之王”詹姆斯·西蒙斯逝世,享年86岁

西蒙斯基金会5月10日宣布,基金会联合创始人兼名誉主席詹姆斯·哈里斯·西蒙斯(James Harris Simons)于2024年5月10日在纽约逝世,享年86岁。

西蒙斯是一位屡获殊荣的数学家、量化投资领域的传奇人物,在40多岁时从学术界转向投资界,创立了文艺复兴科技公司(Renaissance Technologies),开创了量化交易的先河,并成为历史上最赚钱的投资公司之一,他也因此被称为“量化之王”。

西蒙斯开创了数学模型和算法来做出投资决策,在文艺复兴科技公司留下了超凡的业绩记录,超越了像沃伦·巴菲特和乔治·索罗斯这样的传奇人物。根据格雷戈里·扎克曼的书《破解市场的密码》所述,其旗舰基金大奖章基金在2018年开始的一段时间内,实现了年均66%的回报率。

西蒙斯于1958年从麻省理工学院获得数学学士学位,并在23岁时从加州大学伯克利分校获得数学博士学位。在离开学术界并决定尝试交易之后,他在40岁时的1978年创立了后来成为文艺复兴科技公司的机构。

西蒙斯曾在纽约的石溪大学担任数学系主任,他的数学突破对弦论、拓扑学和凝聚态物理学等领域具有重要意义。

全球投资圈曾流传一句话,量化对冲基金有两类,一类叫文艺复兴科技,另一类叫其他。

文艺复兴科技坐落在纽约长岛的石溪小镇,人口不足2万人,车程距离华尔街1个多小时。有句俗语:你必须非主流才能入流。文艺复兴科技公司就是基金界的非主流,除了首席交易员有金融背景,其他的员工都不是搞金融的,有科学家、数学家、物理学家、统计学家,他们擅长计算机编程,且大部分是博士。

数学大师

1938年,詹姆斯·西蒙斯出生于美国波士顿的牛顿镇。

高中毕业后,西蒙斯考入麻省理工学院数学系,师从著名数学家安布罗斯(Warren Ambrose)和辛格(I.M.Singer)。天才的他大一时就达到了本科毕业生水平。1958年获得学士学位后,他转到加州大学伯克利分校。

1961年,23岁的西蒙斯拿到博士学位,当年即被聘为哈佛大学数学系教授。2年后,这个天生冒险家进入美国国防部下属的国防逻辑分析协会从事代码破解工作。不久后,由于反对越战,他回归学术,成为纽约州立石溪大学数学系主任。

1974年,他与著名华裔数学家陈省身联合发表了论文《典型群和几何不变式》,创立了著名的陈-西蒙斯定理(Chern-Simons theory)。该几何定律对理论物理学具有重要意义,被广泛应用到从超引力到黑洞的各大领域。

西蒙斯还与同在石溪大学的杨振宁跨界合作。当时,杨振宁已凭借“宇称不守恒”收获了诺贝尔奖,他试图建立更大的规范场理论,但是在一些数学细节上碰到了难题。西蒙斯出手帮他扫清障碍,助其一臂之力建立了现代物理的基石——杨-米尔斯理论。

23岁戴上博士帽的数学研究学者、26岁转战情报界的破译密码特工、30岁回归学界并在七年后获得几何学最高奖项的数学系主任。可以说,在进入投资场之前,詹姆斯·西蒙斯已经在数学领域获得殿堂级的声誉。

打败巴菲特

世人都知道巴菲特,但很少有人知道詹姆斯·西蒙斯。

1978年,西蒙斯离开石溪大学并开设私人投资基金Limroy,与多数投资者关注市场基本面有所不同,西蒙斯的投资策略里充满了数学理论。他建立了大量可以用于股票投资实战的数学模型,这些模型主要通过对历史数据的统计,找出金融产品价格与经济形势、市场、技术等各种指标之间存在的数学关系,从而发现市场中存在的微小获利机会。

随着经验的不断增加,西蒙斯对于投资越来越得心应手,1982年,西蒙斯创立了文艺复兴科技公司。1988年,文艺复兴科技公司推出了自己旗下的第一个基金产品——大奖章基金。

与巴菲特的“价值投资”不同,西蒙斯依靠数学模型和电脑,管理着自己旗下的巨额基金,用数学模型捕捉市场机会,由电脑作出交易决策。他称自己为“模型先生”,认为模型较之个人投资可以有效地降低风险。

西蒙斯的公司大部分工作人员都是数学、物理学、统计学等领域顶尖的科学家,而且公司从不雇用商学院毕业生,也不雇用华尔街人士,这在美国的投资公司中堪称绝无仅有。

然而,他正是依靠这些“怪胎”专家,运用量化策略从庞大的市场中筛选数据,找寻统计上的关系,找到预测商品、货币及股市价格波动的模式。

从1988年到2019年,西蒙斯的大奖章基金年化收益率为39%(费前收益率则是66%!该基金收取5%管理费和44%的业绩激励,规模为100亿美元),这样的投资业绩迄今为止独步全球、无出其右者。与之相比,巴菲特1965年—2018年的年均净值增长率为21%、索罗斯旗下量子基金从1969年—2000年的年均收益是32%。

与巴菲特的价值投资、长期持有截然相反,西蒙斯创造了“壁虎交易法”。

“壁虎式投资法”,是指在投资时进行短线方向性预测,依靠交易很多品种在短期做出大量的交易来获利。用西蒙斯的话说,“交易要像壁虎一样,平时趴在墙上一动不动,蚊子一旦出现就迅速将其吃掉,然后恢复平静,等待下一个机会”。

西蒙斯本人极其推崇短线套利、频繁交易。“我们随时都在卖出和买入,依靠活跃赚钱。”西蒙斯称,他只寻找那些可以复制的微小获利瞬间,而绝不以“市场终将恢复正常”作为赌注投入资金。

西蒙斯认为,具体到每一个交易的亏损,由于会在很短的时间内平仓,因此损失不会很大。而数千次交易之后,只要盈利交易多于亏损交易,总体结果就是盈利。

他将数学理论巧妙运用于股票投资实战中,成功秘诀主要有三:针对不同市场设计数量化的投资管理模型;以电脑运算为主导,排除人为因素干扰;在全球各种市场上进行短线交易。

2021年1月1日,西蒙斯宣布退休,辞去文艺复兴科技董事会主席一职。随后专注于科学、教育等方面的慈善事业。巨额财富之下,西蒙斯成立了基金会每年为1000名纽约公立中学数学和科学教师发放15000美元的津贴,基金会捐资已经超过10亿美元。此外他还投入巨资,为自闭症的药物研究开发提供支持。

(编辑:许楠楠) 关键字: