图片来源于网络,如有侵权,请联系删除

这些基金突出重围。

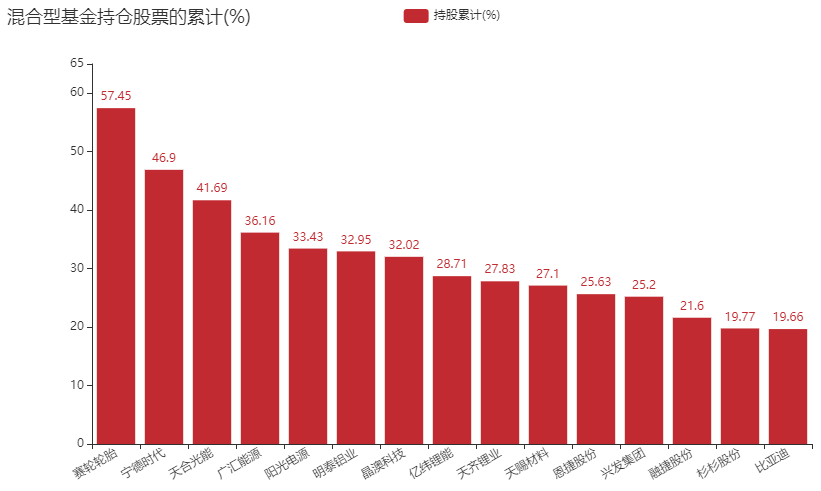

距离上半年行情收官还有最后一周的时间,在板块和风格轮动下,权益类基金的收益率出现了明显分化,高股息类基金表现优秀。

图片来源于网络,如有侵权,请联系删除

7只主动权益类基金

收益率超30%

据证券时报·数据宝统计,2024年以来,市场主动权益类基金中(包括普通股票型、偏股混合型、平衡混合型、灵活配置型),共1696只基金取得正收益,占比约为总数的四成,其中有40只基金复权单位净值涨超20%,7只基金复权单位净值涨超30%,表现较好。

具体来看,两只数字经济主题基金表现优异。西藏东财数字经济优选A年初至今复权单位净值涨35.85%,居首;大摩数字经济A紧随其后,复权单位净值涨34.61%。根据基金一季报,两只基金在一季度末同时重仓中际旭创、天孚通信、新易盛和沪电股份4股。

大摩数字经济A基金经理在一季报中对今年数字经济板块的投资机会作出分析,表示全球AI产业巨头处于大规模投入初期,算力为代表的IT基础设施受益于AI需求拉动景气度仍在上行,继续看好AI算力设施在未来的投资机会。

以一季度末的重仓股来看,沪电股份获得高回报基金集体重仓,在40只收益率超20%的基金中,9只基金第一大重仓股均为沪电股份,该股今年以来涨幅达到70.35%。另外,紫金矿业、天孚通信也获多只高回报基金重仓,年初至今涨幅均在40%以上,带动重仓的基金净值增长。

高股息类基金长期表现较好

年初至今收益率超20%的基金在2023年下半年普遍大跌,平均下跌12.66%,有永赢股息优选A、景顺长城国企价值A在去年下半年录得上涨,分别上涨6.33%、4.88%,且今年以来取得较高收益。

据数据宝统计,在去年下半年取得正收益的两只基金的重仓股均以高股息股为主,截至一季报末,永赢股息优选A重仓股包括中国核电、浙能电力、中国广核等电力股;而景顺长城国企价值A则重仓紫金矿业、铜陵有色、神火股份、陕西煤业等资源股。

永赢股息优选A基金经理许拓在一季报中表示,在电改背景下,电力龙头公司的盈利稳定性明显提升,叠加其仍保持一定的增长,而当前估值水平偏低,故保持了对电力龙头公司的偏高配置。

景顺长城国企价值A基金经理鲍无可表示,全球其他地区的经济表现稳定,对资源品特别是能源的需求持续增长,市场可能提升对这些产品的远期价格预期。

此外,景顺长城支柱产业A、嘉实资源精选A、东方周期优选A3只基金在去年下半年跌幅在1%以内,收益相对稳健,且在今年上半年取得不错的成绩。根据各基金的定期报告,这3只基金的重仓股均集中在有色金属行业,包括多只贵金属、工业金属股。

去年下半年至今,贵金属、工业金属细分板块在申万二级行业中表现居前,累计涨幅分别达到28.57%、24.34%,相应的大宗商品同样明显走强,黄金期货价格屡创新高,铝、铜期货在一季度也有明显上涨。

重仓小盘股的基金明显下跌

震荡行情下,部分权益类基金在上半年经历了较大幅度的回撤。据数据宝统计,13只年初以来跌幅超过30%,金元顺安产业臻选A、同泰开泰A、中信建投北交所精选两年定开A跌幅居前。

从重仓股市值方面来看,年初至今回撤居前的权益类基金主要重仓小盘股,如金元顺安产业臻选A,一季报重仓股最新市值均不超过40亿元,另外同泰开泰A、中信建投北交所精选两年定开A一季报均重仓北交所板块个股。

今年以来,小盘股相较大盘股下跌较为明显,相关指数表现较差,北证50、中证2000年初至今分别下跌32.52%、21.45%,在A股市场核心指数中跌幅分别为第一、第三位。

银河证券认为,对比2024年初的小盘股下跌以及之后的迅速反弹,新“国九条”发布后,小盘股下跌后反弹趋势和迹象明显减弱。未来随着A股市场的更加成熟,小盘股的超额收益将更加回归基本面的属性。

中信建投证券认为,小盘股下跌的核心原因是大小盘周期性轮动的背景下,多因素推动市场风格“小切大”,监管压力在其中更多是一个触发的诱因,往后看,政策发力只是刚刚开始,今后或将持续推动市场风格“小切大”,退市新规短期导致的小盘股流动性危机未来或将缓解。

本文来源:资讯纵横网

本文地址:https://mgisk.com/post/4299.html

关注我们:微信搜索“xiaoqihvlove”添加我为好友

版权声明:如无特别注明,转载请注明本文地址!